| Ekonomska politika | |||

Regulisanje finansijskog sistema ili ulazak u mračno doba |

|

|

|

| ponedeljak, 15. oktobar 2012. | |

|

Svetska ekonomska kriza – gde je uzrok, a gde rešenje Svetska ekonomska kriza je razotkrila problematično funkcionisanje međunarodnog finansijskog sistema, bankarski sektor u SAD i Evropi dospeo je do ivice propasti, a kao posledica toga svetska ekonomija ne uspeva, bar za sada, da se oporavi. Trenutna situacija je očigledno posledica svojevrsnih „crnih rupa“ u postojećem finansijskom sistemu. Te „crne rupe“, u vidu nepoštovanja postojećih regulativa i/ili nedostatku adekvatnih regulativa u finansijskom sistemu, vuku svetsku ekonomiju ka daljem padu i ne dozvoljavaju njen oporavak. Veliki doprinos lošem regulisanju međunarodnog poslovanja daje i nacionalna finansijska regulativa koja u prvi plan ističe nacionalne interese. Kako se radi o dominaciji visoko razvijenih ekonomija, jasno je da su ti interesi uglavnom usmereni na zaštitu interesa krupnog kapitala. A krupan kapital je, kroz finansijsko tržište, ceo svet bacio u kandže nepovoljne finansijske (de)regulacije. Svedoci smo da se međunarodni ekonomski odnosi između zemalja zasnivaju isključivo na nacionalnim interesima velikih igrača i dodvoravanju i ’snalaženju’ malih država kako bi uhvatili po koju mrvicu kolača koga dele ovi veliki.

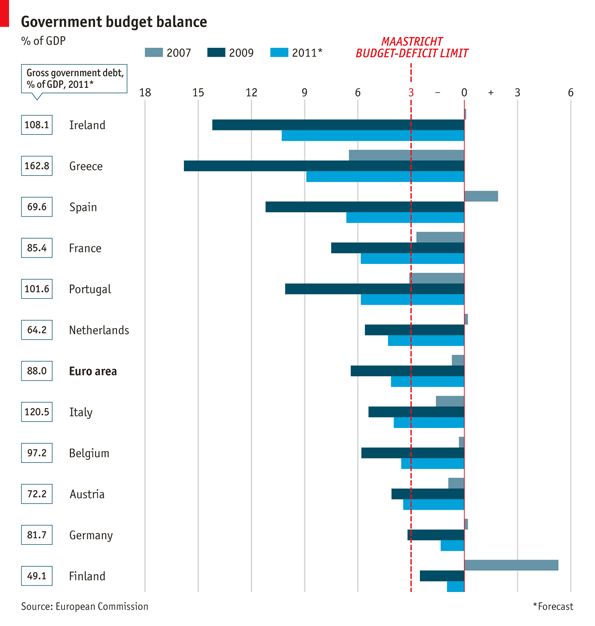

Ta i takva finansijska deregulacija dovela je svetsku ekonomiju, posebno razvijeni deo sveta, u nezapamćenu ekonomsku dubiozu. Monetarna (de)regulativa koja je proklamovana od sredine 1980-ih godina, najpre od strane razvijenih zemalja, a potom i ostalih, ogledala se u velikoj relaksaciji svetskih novčanih tokova. Rezultat deregulacije je poznat - prekomerna likvidnost svetske ekonomije kao posledica ekspanzije kredita, podsticanja politike niskih kamatnih stopa, kao i pojave novih institucionanih investitora. Istovremeno, dostupnost kreditima bila je na visokom nivou (negativna selekcija). Svet se nalazio u situaciji da novca ima u izobilju, da su makroekonomske prilike povoljne i da se lako dolazilo do kredita. U tako prijemčivom ambijentu svi su zaboravili na rizik. S jedne strane, dužnici nisu vodili računa o svojoj solventnosti i likvidnosti u pogledu servisiranja svojih kreditnih obaveza. S druge strane ni komercijalne banke nisu uvek dosledno poštovale postojeću regulativu, niti su adekvatno procenjivale rizike vezane za servisiranje odobrenih kredita, jer je primarni cilj investitora postao kratkoročni profit. Razlog je prost: ako se ostvari značajan kratkoročni poslovni uspeh tada je menadžment poslovnih banaka širom sveta imao mogućnost da sebi na kraju godine isplati milionske bonuse! Posledica toga je da su tokom 2000-ih aktive banaka beležile rast u vidu mehura koji je samo čekao trenutak kada će eksplodirati, a svet dovesti u veliku recesiju. I dok je privreda, tj. realni sektor bio nepravedno zapostavljen u pogledu investicija, finansijski sektor je prerastao svoje kapacitete i našao se zarobljen u sopstvenom neregulisanom okruženju (rastući broj „kvazi“ finansijskih proizvoda nije bio praćen adekvatnom i brzom regulativom), što je sve skupa odvelo svet u ekonomski ponor. Kriza se efektom zaraze prelivala tokovima novca sa države na državu. Brzina prenošenja finansijske zaraze direktno je proporcionalna brzini prihvatanja (neo)liberalnog koncepta koga su primenile brojne manje a otvorene ekonomije (time je potvrđeno pravilo da nekritičko prihvatanje svega što se servira iz razvijenog sveta ostavlja dalekosežne negativne posledice na manje ekonomije). Razlog je to što je nacionalna regulativa razvijenih zemalja koja je zasnovana na njihovim nacionalnim interesima, istovremeno poistovećena sa međunarodnom regulativom. Upravo u tu regulativu male ekonomije upadaju kao u paukovu mrežu. Negativne posledice su pad privredne aktivnosti, smanjenje BDP, veliki rast spoljnog duga, dominacija kratkoročnog špekulativnog kapitala na domaćem finansijskom tržištu, slaba industrija, uvoz prljave tehnologije i veliki pad životnog standarda stanovništva. To sve skupa proizvodi ekonomske i socijalne probleme koje lokalne „reformske elite“ multiplikuju pokušavajući da ih reše šablonskim rešenjima i uz preteranu liberalizaciju i brzu privatizaciju, što neminovno dovodi do eskalacije krize sadašnjih razmera. Međutim, postoje i izuzeci od ovog pravila. Naime, pojedine azijske ekonomije uspevaju da odole pritiscima krize. Naravno, one ne uspevaju u potpunosti da se izoluju (zavisnost od inostrane tražnje, pad pojedinih berzi i gubitak vrednosti nacionalnih valuta), ali snažnim realnim sektorom uspevaju da ne zapadnu u dublju recesiju, sa kojom se zapad srodio već nekoliko godina unazad. Recesija u zapadnim zemljama je posledica procesa deindustrijalizacije zapadnih ekonomija i odliva kapitala na istok. U najvećem problemu je Evropa koju, uz demografski pad, prati i odliv visoko kvalifikovane radne snage (posebno inženjera). Ponovo se pokazalo da bez realnog sektora privrede nema normalnog rasta niti razvoja ekonomije. Finansijski sektor lako postaje virtuelna igračka koja iznenada može da špekulativnu igru pretvori u surovu realnost bankrota, a ekonomiju čitavih zemalja dovede do kolapsa. Tako su bogate zemlje svojom „kazino ekonomijom“ avgusta 2007. godine svet uvukle u globalnu finansijsku krizu. Kolaps na tržištu nekretnina SAD nije uspeo da ublaži ni samit trojke (SAD, EU i Japan) sa jednokratnom finansijskom injekcijom od 100 milijardi dolara nekoliko meseci kasnije, niti program TARP u visini 700 milijardi dolara kojim je američka vlada pokušala da zakrpi rupe u nekoliko ključnih finansijskih institucija u SAD. To je bilo nedovoljno da se finansijski mehur obuzda, te većina zapadnih zemalja 2008. godine ulazi u kriznu, recesionu godinu. Koliko je novca nakon 2008. upumpano u svetski finansijski sistem kroz refinansiranje troškova, pokrivanje gubitaka banaka i finansiranje likvidnosti, do danas nije moguće precizno izračunati. Izvesno je da su razvijene zemlje potrošile na desetine biliona dolara kako bi se sanirale posledice krize. I ono što ne treba zaboraviti, i treba stalno naglašavati – to je novac poreskih obveznika. Skupo plaćena igra, zar ne?

Dalje produbljivanje svetske krize lako bi moglo uvući u recesiju i celu Aziju. Produžavanjem sadašnjeg stanja, uslediće usporavanje rasta brzorastućih ekonomija Azije i zemalja BRIK-a, koje su već u prvim godinama krize uspele da preuzmu pozicije vodećih ekonomija sveta. Ostaje otvoreno pitanje da li će razvijene zapadne ekonomije nastaviti da, bez adekvatne reakcije na krizu, i dalje neodgovorno narušavaju međunarodne ekonomske odnose ili će, pak, dati svoj puni doprinos izvlačenju svetske privrede iz krize, koju su izazvali svojim finansijskim igrama. „Na zapadu ništa novo“: od potrošačke euforije do depresije Pojedini analitičari u SAD trenutnu ekonomsku situaciju povezuju za četiri suštinska problema koji su doveli američku privredu, a time i ceo svet, u recesiju. To su: (1) rapidan rast cene nafte, (2) pad cena nekretnina, (3) pogoršanje stanja na berzanskom tržištu (smanjenje vrednosti berzanskih uloga) i (4) ograničavanje kredita (otežan i skup pristup). Ovi problemi su se, prema ovim tumačenjima, direktno odrazili na pad potrošnje i agregatne tražnje u SAD. Međutim, pitanje je da li su zapravo u tome bili ključni problemi, ili se stvarni uzroci recesije nalaze na drugoj strani. Nije li jedan banalniji, ali temeljniji problem – (od finansijskog sektora podsticana) sklonost ka potrošnji i posledične navike potrošača. Naime, potrošači u SAD su navikli na visoku ličnu potrošnju, usled visokog standarda, i to po „povoljnim“ cenama – niska cene nafte, kontinuirani rast cena nekretnina, rast vrednosti uloga u akcije i ekspanzija u ponudi povoljnih kredita i dr. Takve okolnosti, uz kontinuirano rastući trgovinski i platni deficit i ogroman iznos nenaplativih potraživanja unutar bankarskog sektora, dovele su do pucanja balona na finansijskom tržištu i kraha ekonomije. Kriza je u SAD 2007. godine izbila sa kolapsom hipotekarnog tržišta, gde je ekspanzija drugorazrednih hipoteka uticala na ekspanziju rizičnih kredita/zajmova, što je uticalo na obezvređivanje (dužničkih) hartija od vrednosti. Naknadna objašnjenja su da navodno niko nije mogao predvideti da će krah na hipotekarnom tržištu krenuti baš od drugorazrednih pozicija koje su učestvovale sa svega 20% na hipotekarnom tržištu u 2006. godini. Ili su, pak, kreatori ekonomske politike u SAD zaboravili da cene nekretnina (koje su ekstremno rasle od 2000.) ne ulaze direktno u obračun inflacije (u CPI indeks ulaze troškovi zakupa, koji nisu pratili rast cena nekretnina). Uz to, dotadašnji neverovatan rast finansijskih transakcija doprineo je drastičnom rastu aktive celokupnog finansijskog sektora. Banke su, usled niskih kamatnih stopa, odobravale sve više kredita (kvazifinansijskih proizvoda) iz kojih su izvlačile sve veće transakcione provizije, dok su hedž fondovi povećavali tražnju za hartijama od vrednosti. Istovremeno, banke su preko brojnih finansijskih posrednika izdavale lako utržive hartije od vrednosti, i pored nedovoljno kapitala u svojoj aktivi, prebacujući potraživanja na vanbilansne pozicije. Cene nekretnina, koje su rasle sve do sredine 2006. godine, počele su dramatičnije da padaju. Tada su već stvari krenule drugim, nezadrživim tokom. Problem se sa tržišta nekretnina prelio na bankarski sektor. Dostupnost kreditima koja je bila na visokom nivou počinje naglo da se smanjuje. Samim tim, dolazi do rasta kamatnih stopa i dužnici zapadaju u još veće finansijske probleme. Da podsetimo, rizik od vraćanja tih dugova je do tada zanemarivan, jer je neprekidan rast cena nekretnina (u vreme ekspanzije, naročito posle 2001) obezbeđivao više nivoe novih zajmova. U finansijske probleme zapadaju brojne institucije američkog sistema – hipotekarne kompanije i investicione banke, što zbog problema (ne)likvidnosti, što zbog problema (ne)solventnosti. Deponenti povlače velikom brzinom svoje depozite, iz straha da ne ostanu bez svog novca. Brojne banke ne uspevaju da isplate tražene depozite zbog nedovoljno kapitala ili drastičnog pada kapitala i zapadaju u dugove. Smanjuju se, naprasno, i međubankarske pozajmice. To biva praćeno padom akcija na berzanskom tržištu. Strmoglavi pad akcija brojne kompanije dovodi do bankrota, a (ne)regulisani bankarski sistem do opšteg rasula. Finansijska kriza je razorila finansijski sektor, okosnicu razvoja SAD. Pali su veliki igrači – Lehman Brothers, Borders. Neke je pak država privremeno spasila – Bear Stearn’s, Fannie Mae i Freddie Mac, AIG, Merill Lynch. Brojni su i oni koji su uspeli da se sami podignu (restrukturiranje, a potom sanacija dugova i nepovoljnih ugovora) – Extended Stay, General Growth Properties, Aleris International. Sa finansijskog tržišta kriza se brzo prelila u realni sektor američke privrede. Usled smanjenja likvidnosti bankarskog sektora dolazi i do smanjenja investicija i potrošnje. Investitori nisu bili spremni da finansiraju niti u zemlji niti u inostranstvo. Da stvar bude još gora, investitori su se povlačili iz realnog sektora, rasprodajući svoju imovinu, što je još više oborilo cene u realnom sektoru i pogoršalo bilansne pozicije. Opadala je i privatna potrošnja iako se raspoloživi dohodak nije odmah smanjivao, što se može objasniti gubitkom poverenja ili strahom potrošača. Potrošači su uočili neizvesnost u budućnost i počeli smanjivati svoju potrošnju. Suočili su se i sa gubitkom vrednosti svoje imovine. Slično se desilo sa preduzećima, koja su bila dodatno opterećena visokim stopama zaduživanja. Značajno je opala tražnja za trajnim dobrima, koja čine najveći procenat robne proizvodnje i izvoza SAD. Sve je to uticalo na smanjenje ukupne proizvodnje, ali i na dalji pad BDP-a. Posledično, smanjen je i uvoz. U samo par meseci (jun 2008. – februar 2009.) uvoz robe je opao za čak 46%, što se automatski nepovoljno odrazilo na tržišta zemalja glavnih izvoznika robe u SAD – EU (17%), Kanade (16%), Kine (16%) i Meksika (10%). To je usporilo rast BDP-a ovih zemalja za kratko vreme, ali i svetske ekonomije (SAD učestvuje sa oko 13% ukupnog svetskog uvoza). Greške u saniranju krize Svet je zapao u krizu likvidnosti zbog primene adekvatnih mera ekonomske politike ali u pogrešnom vremenskom trenutku. Mere monetarne politike imaju efekta pre izbijanja krize ili kada je paket fiskalnih mera već ispoljio efekte na privredu, to jest kada se poveća autput. Velike ekonomije su preko svojih centralnih banaka sa zakašnjenjem upumpavale novac u bankarski setor kako bi obezbedile nove i povoljnije kredite, koje su banke usled nedostatka sopstvenog kapitala smanjivale i time povećavale troškove zaduživanja. Zapravo, monetarne injekcije su samo hranile glad za novim kreditima. No, i pored primenjenih mera, troškovi pozajmljivanja se nisu smanjili, a veličina injekcija nije bila dovoljna da pokrije nagomilane finansijske probleme banaka usled visokog leveridža. Uz to, finansijske intervencije uglavnom su zloupotrebljavane od strane banaka ili investicionih fondova. Naime, oni su rešavali svoje bilansne pozicije i povlačili se sa tržišta, ne želeći da kroz sumnjiva potraživanja (uglavnom realnog sektora) ponovo ogole svoje bilansne pozicije (tj. da povećaju stvarne i potencijalne gubitke u kreditnim portfeljima). Drugim rečima, rešili su svoj problem, a za ostale ih nije bilo briga! Država (fiskalna politika) je, umesto da se okrene realnom sektoru i da spasava što se spasti može, finansirala gubitke i spasavala bankrota velike finansijske gigante. Usledila je, nužna, nacionalizacija istih od strane države. Realni sektor je praktično bio prepušten samom sebi – bez likvidnosti, bez investicija, sa padom proizvodnje, povećanjem nezaposlenosti, padom potrošnje, naposletku i padom BDP-a. Povratni efekti recesije realnog sektora naterali su banke da dodatno uspore ili pak obustave kreditiranje. A šta se za to vreme dešava sa državom? I država zapada u problem javnog duga posle velikih davanja finansijskom sektoru privrede, odnosno preuzimanjem garancija ili čak direktnim pokrivanjem njihovih loših kredita novcem kreditnih obveznika. Na koncu, za realni sektor ne ostaje gotovo ništa, ali ostaju socijalne tenzije koje svet vode do sve masovnijih nereda u velikom broju zemalja, i koje mogu dovesti čak i do oružanih konflikata velikih razmera. Već viđeno Često se postavlja pitanje da li sadašnja kriza ima sličnosti sa krizom s kraja 20-ih godina prošloga veka? Svakako da ima! Tadašnju krizu je uzrokovao rast cena deonica tokom cele decenije, da bi eskalirao krahom berze oktobra 1929. godine. Svi su pokušavali da se oslobode hartija od vrednosti i obezbede sebi bilo kakvu likvidnost. Hartije od vrednosti su obezvređivane. Cene su počele da strmoglavo padaju. Krizu je pratio snažan pad privredne aktivnosti i visoka nezaposlenost (svaki četvrti Amerikanac je bio bez posla). U godinama nakon privrednog kraha, privreda se brzo oporavljala (prosečna stopa rasta u periodu 1933-1941. iznosila čak 7,7%), ali je stopa nezaposlenosti ipak ostala dugo na visokom nivou, tako da je američka ekonomija tek krajem 30-ih i početkom 40-ih godina prošloga veka, sa rastom proizvodnje za ratne potrebe, sustigla vrednosti makroekonomskih pokazatelja od pre krize.

Poredeći sadašnju krizu sa prošlovekovnom, nameće se pitanje koliko dug period oporavka je sada pred nama? Da li je to kraj druge decenije XXI veka? Razlike u odnosu na sadašnju krizu su u tome što je na početku Velike depresije važilo mišljenje da oporavak privrede ne treba tražiti kroz monetarnu ekspanziju. Nominalna ponuda novca je stoga smanjivana sve do 1932. godine. Istina, stručnoj javnosti dugo je trebalo da potvrdi previd da je smanjenje novčane mase bilo uzrokovano ne smanjenjem primarnog novca (koji je beležio blagi rast), već smanjem monetarnog multiplikatora. To je bio jasan signal da će brojne banke zbog nelikvidnosti i nesoventnosti bankrotirati – zapravo svaka peta banka je propala. Bilo je to i za očekivati, s obzirom na to da su štediše pohrlile u banke, povlačeći svoje depozite koje su pretvarali u gotovinu. Neizvesnost na strani potrošača (pojedinaca i preduzeća) uticala je na smanjenje ili odlaganje potrošnje i investicija. Uz to, visoke realne kamatne stope samo su odlagale oporavak. Oporavak je otpočeo tek sa povećavanjem primarnog novca emitovanog od strane FED-a. Tu lekciju su naučili savremeni ekonomisti pa ovog puta nisu zapali u sličan problem. Najpre razvijene, a potom i ostale zemlje, jesu uvodile brojne mere i intervencije (principi su isti ali detalji variraju) pre svega kroz svoje centralne banke, kako bi obezbedile likvidnost finansijskim institucijama, izbegli bankrote i omogućile oporavak posrnulih velikih sistema. Ali zašto je onda danas svetska kriza sve dublja? Razlog leži u činjenici da je finansijski sistem kroz koji se promeće finansijska podrška privredi i dalje neregulisan. No, sa druge strane možda je zakazao miks ekonomskih politika koji bi privrede, pa i svetsku ekonomiju izvukao iz krize! Zapravo, makroekonomske politike postoje da bi se odgovarajućim merama i instrumentima blagovremeno ojačala privreda. Dosadašnje doziranje, prvo kroz monetarnu, a potom pretežno kroz fiskalnu restriktivnu politiku, nisu dali željeni rezultat. Međutim, i primena drugih politika bi sada mogla biti pogubna. Zakasnele mere u načelu odgovarajućih politika ne daju zadovoljavajuće rezultate. To je iskusio Japan kada je primena mera monetarne politike dovela privredu do zamke likvidnosti i deflacije (monetarna politika ne sme se primenjivati na trenutne, već na očekivane pojave). Dakle, potrebno je pronaći takav miks ekonomskih politika koje neće dovesti privredu do još dublje depresije. A svetska ekonomija se kreće upravo na toj relaciji. Uvek može gore Međutim, trenutna svetska kriza je još dalekosežnija. Ako se vratimo na period napuštanja Bretonvudskog međunarodnog monetarnog sistema (i privilegovanog položaja SAD – dolar rezervna valuta, valuta sidro), potom uvođenja (neo)liberalnog koncepta otvorene privrede (ili preciznije rečeno, koordinirano vođenje ekonomskih politika kroz samite G-8, G-20, G-2...), te zapostavljanje proizvodne sfere privrednog rasta zarad širenja usluga i trgovine, uz dominaciju kratkoročnog – špekulativnog kapitala, podržani konceptima reganomike i tačerizma iz 1980-ih, evuidentno je da je kolaps bio neizbežan. Okolnosti koje su doprinele da se to desi baš sada, leže i u činjenici da su brojne zemlje nevoljne da dalje finansiraju deficite tekućeg bilansa i budžeta SAD. Razvoj takvih ekonomskih dešavanja nikako ne ide na ruku SAD, jer time američka privreda dodatno slabi. I to traje već godinama unazad. Dominacija zapada nad istokom se smanjuje, razlika u stepenu razvijenosti se smanjuje neočekivano brzo. Ojačani istok, gde je danas preneta srž svetske ekonomije, razvija sopstvene razvojne strategije i sve manje se oslanja na SAD i razvijene ekonomije Evrope. To ove poslednje dovodi u još nepovoljniju situaciju jer se kapital, trgovina i proizvodnja, ali i radna snaga sve više koncentrišu na azijskom kontinentu. A to znači i potrošnja. Potrošnja kao generator agregatne tražnje, tj. i proizvodnje i BDP. Regionalna povezanost zemalja Azije (intraregionalna razmena), visoka akumulacija kapitala i brz tehnološki napredak dodatno su ojačale njihove pozicije u vreme krize, smanjujući zavisnost od zemalja pogađenih recesijom. Postoji li neka sličnost sa Srbijom? Naravno! I u Srbiji je, nakon 2000. godine, kao i u Americi, postojala manija za kreditima (stambeni, keš krediti, kupovina automobila). To je bilo psihološki razumljivo, ali je ekonomski nerealno. Zašto je to nerealno? Pa, zato što su kredite dobijali i oni koji nisu za to imali stvarne mogućnosti. Životni standard jeste porastao, i to nominalno u evrima (te je rasla i tražnja za kreditima denominiranim u stranoj valuti), ali opet ne i realno. To je bila idealna situacija za zajmodavce i kupce. Cene stanova su rasle. Pri tome, visoka hipotekarna vrednost nekretnina (kao kolaterala) obezbeđivala je prostor za pozajmljivanje. Kamatne stope nisu bile tako visoke da bi zainteresovani odustajali (iako daleko veće nego u evropskim zemljama). Uzgred, hipoteka je pokrivala bankarski rizik, a rast zarade u evrima obećavao dugogodišnju otplatu kredita. Naizgled, veoma prihvatljiva ponuda za rešavanje stambenog pitanja! Ali sada vidimo da je sve to bilo kratkog daha. Zašto? Sa promenom ekonomske slike u svetu i kada su valute i kamatne stope počele da variraju krenuli su problemi. Srećom, malo i plitko finansijsko tržište Srbije nije pogođeno kao tržišta razvijenih ekonomija, ali ipak trpimo udare koji mogu vrlo brzo eskalirati. Cene stanova su počele naglo da padaju, naravno i da se smanjuju hipotekarne vrednosti nekretnina, dok je zbog krize tražnja za stanovima značajno smanjena. Nedovršeni stanovi i mala potražnja, uz opterećenost kreditima, dovela je građevinski sektor u velike probleme, što se, zbog značaja ovog sektora, odrazilo i na celokupnu privredu. Dubioza na tržištu će se dodatno produbljivati sve dok budu održavane nerealne cene nekretnina. Jer i cene nekretnina, odnosno kamatne stope na kredite imaju uticaj na monetarnu politiku kroz monetarni transmisioni mehanizam (preko kreditnog i bilansnog kanala). A to, na kraju, može imati za posledicu ozbiljne distorzije na finansijskom tržištu (što se vidi na primeru Hrvatske). Ima li rešenja na vidiku? Svetska kriza je, prema teorijskom konceptu primenjivanom poslednjih tridesetak godina u svetskoj ekonomiji, a nametnutom od čikaške liberalne škole, neizbežno stanje koje zapravo uvek postoji ali se i samo od sebe otklanja usled tržišnih principa i racionalnog ponašanja učesnika na tržištu. Ovakav koncept uticao je da se gotovo ceo svet prepusti slobodnoj tržišnoj ekonomiji koja će se navodno uvek iznova naći u ravnoteži i gde sve zemlje mogu očekivati da će samo tržište rešiti svaki problem (Laissez-faire). Takva kontrafaktička ekonomija nalik psihozi naterala je mnoge da usvoje stanovište da su u tržišnim uslovima potpuno nepotrebne nacionalne strategije razvoja i da je čak i sama država suvišna. Tako stanje je vidno i u Srbiji. Kod nas već duži niz godina ne postoji adekvatna strategija razvoja privrede. Zapravo nešto nalik tome postoji, ali je zasnovano na matematičkim proračunima koji ne važe u realnom životu i koji su neupotrebljivi u praksi. Neke druge strategije čak uopšte ne postoje, poput strategije izvoza ili strategije agrarnog razvoja, ili su neprimenjive kao strategija tehnološkog napretka. Zaista, zašto bismo trošili vremena i papira kad možemo sve prepustiti slobodnom tržištu i tako ugušiti sopstvenu proizvodnju i poljoprivredu liberalnom, odnosno lesefer uvoznom politikom! Nije li tako jednostavnije uposliti kadrove koji imaju tako malo znanja, a tako visoku spremnost da „preuzimaju odgovornost“?! Šta će nam ekonomsko znanje, kada je tu slobodno tržište (bez ikakve odgovornosti). A tržište bez adekvatne regulative isto je što i kuća bez vrata i prozora. Kao tačno potvrdilo se stanovište Kejnza da modernoj ekonomiji protivteža tržištu mora biti ekonomska vlast (čitaj država). Zato su i poslednjih godina nedostaci tržišta rešavani dodatnim finansijskim injekcijama, većim ili manjim, u zavisnosti od toga koja tržišta su u pitanju, i koliko su pogođena. Umesto da je adekvatnom regulativom tržište uvodilo ekonomiju u opštu ravnotežu, ta ravnoteža je veštački održavana velikim svotama novca. Moguće je da je kreatorima ekonomske slike sveta ovo promaklo, ali sada kada se svet suočava sa ozbiljnim ekonomskim, pa i socijalnim, problemima treba izvući odgovarajuće pouke, a ne tražiti krivca. Jer krivac je upravo tu – to je tržišna regulativa i odsustvo informacija (tzv. asimetričnost informacija). To uviđa sve veći broj ekonomista i u svetu se postepeno napušta (neo)liberalni koncept i to je iskorak u pozitivnom pravcu, mada će stvari funkcionisati po inerciji još neko vreme.

Upravo ono što ide na ruku krizi, što je produbljuje i produžava, jesu ostaci neoliberalnog koncepta – i dalje zastupanje teze o prevelikoj potrošnji. Rešenje je vrlo jednostavno, povećati i podsticati proizvodnju, odnosno investicionu potrošnju. I to po cenu većih deficita, jer svako zaduživanje ili svaki deficit koji daje profitonosnu proizvodnju u budućnosti može biti servisiran. Ovako bez podsticaja privredi, i to posrednih, nema oporavka realnog dela privrede niti ekonomije u celini. Jačanjem privrede i rastom BDP smanjuje se deficit, snižava javni dug, raste izvoz, raste produktivnost, raste životni standard građana. Vidimo da sve države koje ostvaruju rast BDP nemaju probleme sa deficitom niti sa javnim dugom. To je jednostavna ekonomska logika. Pođimo od jednog domaćinstva. Recimo, imamo samo jednog člana porodice koji doprinosi kućnom budžetu, dok ostala tri člana samo troše. Život ove porodice biće veoma težak. Čak i ako je prihod ovog jednog člana veoma visok, topi se realan mesečni prihod porodice jer svakodnevni troškovi rastu sa rastom cena. Da bi pojačala sopstveni budžet porodica može ili da se zaduži ili da i ostali članovi porodice počnu da rade ili da smanje potrošnju. Zaduživanje pri nepromenjenom angažmanu članova porodice u jednom trenutku dovešće do bankrota, jer neće biti u mogućnosti da servisiraju rastuće troškove potrošnje i servisiraju kredite (trenutna situacija u Srbiji). Sa druge strane, ako porodica smanji svoju potrošnju ni to neće biti rešenje jer svakako postoji granica koja je omeđena egzistencijalnom potrošnjom. Međutim, kada bi se podstakli ostali članovi porodice da rade, i pored rastućih troškova, onda bi situacija bila povoljnija. Kućni standard bi bio veći, jer bi i kućni budžet bio veći. Čak i zaduživanje u novonastalim okolnostima bilo bi prihvatljivije i bezbolnije. Kako? Ako bi se ovakva porodica sada zadužila, investirajući u profitonosan posao, i pored većeg mesečnog opterećenja u budućnosti (kamata na dug), porodica bi zaradila dovoljno da taj dug servisira i da nakon servisiranja duga sav prihod prisvaja kao čist profit. Kome je tada dobro? Pa, svima! Svaki član porodice je u boljoj poziciji (troši iznad egzistencijalne potrošnje). Porodični budžet je viši, pa je veći i standard. Država ima prihode od plata svih članova porodice. Veća je potrošnja, pa rastu i dodatni poreski prihodi (prihodi od PDV-a, bez njegovog povećanja). Smanjuju se izdaci države za nezaposlene. Raste privatna potrošnja, a time u ukupna potrošnja. Raste i BDP. Izgleda jednostavno i lako primenjivo. Zašto se uporno izbegava primena mera koje bi mogle da dovedu do rešenja problema, zaista je teško reći. Srpski čun u svetskoj finansijskoj buri Sticajem okolnosti u Srbiji finansijska slika zapravo nije toliko loša kao u razvijenom svetu. Nedovoljno razvijeno finansijsko tržište u Srbiji sačuvalo je delom srpsku ekonomiju. Neće biti potrebe za većim (relativno posmatrano) izdvajanjima za spasavanje bankarskog sektora. Banke su delom i sebe zaštitile izolovanjem dugoročnih kamatnih stopa od udara kratkoročnih kamatnih stopa i omogućile nastavak kreditne ekspanzije u prvoj fazi krize (suprotno raširenom strahu od povlačenja kapitala, „uvozile“ su milione evra novog kapitala čime je bio omogućen nastavak rasta kredita i finansiranje budžetskog deficita). Ali ostaje veliki problem državnog duga. Nagomilan i visok javni dug opterećuje celu privredu, a posebno nelikvidan realni sektor. Istina, nema dovoljno manevarskog prostora da bi se taj visoki dug eliminisao (monetarno finansiranje od strane NBS nije zakonom dozvoljeno, a otpis dugova je trenutno nerealan). Ostaje ili da se preduzme odgovarajuća poreska politika koja bi vodila suficitu primarnog budžeta kroz pravedniju preraspodelu dohotka između ekonomskih grupa ili emisija (evro)obveznica koja bi ekonomiju makar privremeno relaksirala. Prva mera je manje opterećenje za ekonomiju, ali sporija je sa efektima (i to samo ako postoji volja da se ona do kraja realizuje). Time bi se postavile zdrave osnove za poresku reformu u narednim godinama. Druga, pak, mera daje efekte odmah, ali predstavlja opterećenje za buduće generacije. Zato bi bilo pošteno da se preduzimanje takve mere iskoristi kao prilika da se privreda Srbije postavi na zdrave noge kroz oporavak proizvodnje i trgovinske razmene. Nove mere Vlade Republike Srbije delom su ostale na istoj relaciji kresanja potrošnje (kao prethodna vlada), a drugim, boljim delom su okrenute podsticanju privrede. Kakvi će biti rezultati ostaje da se vidi i treba dati vremena, posebno u postojećem nimalo lakom budžetskom ambijentu. Pri tome, licitiranje sa visinom budžetskog deficita potpuno je nepotrebno. Ukoliko sistem funkcioniše, ako je transparentan, ukoliko se budžetska kasa blagovremeno puni, uz racionalnu budžetsku potrošnju i planirane poreske podsticaje i produktivne subvencije, nebitno je da li je deficit iznad ili ispod planiranih 3,5% BDP ili 1,5% BDP naredne godine (problem nastaje samo ukoliko deficit preti daljoj akumulaciji duga). Brojne predložene mere su primerene situaciji u kojoj se nalazi srpska privreda. Pozitivno je što se ukidaju slobodna sredstva pojedinih budžetskih korisnika (mada je bolje rešenje privremeno ukidanje svima), ukidaju parafiskalni nameti, povećava prag za obavezni ulazak u sistem PDV-a, uvode penali Poreskoj upravi ukoliko kasni sa povraćajem PDV-a, smanjuje birokratija i birokratske procedure u poslovanju, planira smanjenje poreskog opterećenja plata, planira podsticanje investicione potrošnje, kao ključne mere privrednog rasta. Najpozitivnije je to što je teret krize, makar i verbalno, skinut sa pleća penzionera, učitelja, policajaca i radnika. Međutim, ima i negativnih mera. Negativno je to što će doći do rasta PDV-a (iznuđenog ili od MMF-a nametnutog rešenja), ali i načina odnosno trenutka izmirivanja obaveza po osnovu PDV-a (po naplati umesto po fakturisanju potraživanja). Slično je i sa željom da se višim akcizama na gorivo povećaju prihodi u budžetu. Obe ove mere pogađaju preduzetnike i mala i srednja preduzeća. I dalje je nejasna težnja da se direktno finansiraju, ili bolje reći kreditiraju strani investitori velikim direktnim davanjima iz budžeta za nova radna mesta. Činjenica je da smo izgubili kreditni rejting i da se ne možemo hvalisati trenutnom makroekonomskom situacijom, te da je investicije teško privući u takav ambijent. Ali adekvatnom poreskom politikom i podsticajnim merama moguće je u dužem roku stranom investitoru omogućiti profitonosan posao u Srbiji. Potrebno je podsticati i domaće investicije. Ali i uvesti rigoroznu kontrolu odobravanja, trošenja i vraćanja javnih sredstava. Pri tome, nije uputno samo se oslanjati na brojke i fiskalnu konsolidaciju ako želimo obezbediti održiv rast srpske privrede. Istina je da je budžetski deficit u poslednjih par godina drastično povećan. Gotovo sva javna potrošnja bila je neproizvodnog karaktera, što je pojačalo pritisak na devizni kurs i inflaciju. I to je veoma nepovoljno. Zato su sve mere koje se tiču ograničavanja prekomerne javne potrošnje i rasipanja javnih sredstava zaista korisne i bitne, ali ne i presudne! Nijedna zemlja na svetu svoj privredni rast i razvoj nije koncipirala samo na restriktivnoj fiskalnoj ekonomiji. U Srbiji je potrebno povećati stopu ulaganja privrede po cenu višeg deficita i omogućiti brži tehnološki napredak (kroz inostrane investicije). Više kapitala značiće višu produktivnost i veću proizvodnju. Kao rezultat možemo očekivati rast BDP, što je najvažniji pokazatelj u privredi. Potreban je revolucionarni iskorak koji će dati rezultat, a ne mere kojima će se ići ’korak napred - dva koraka nazad’. Sa ozbiljnim proizvodnim ulaganjima mogu se očekivati rezultati u vidu rasta BDP-a od neophodnih 5% u 2014. i 2015. godini. Znači, uz mere postepene fiskalne konsolidacije, moramo veći napor uložiti na privlačenje kapitala (jer, koji investitor ulaže u tranzicionu ekonomiju sa niskim BDP-om?). U suprotnom, ostaćemo na ovom istom beznadežnom putu uz male promene na bolje ili na gore. U postojećoj situaciji nema realnog prostora za srednjeročan, a da ne govorimo o dugoročnom rastu i razvoju Srbije. Ostaćemo u poziciji slabe tržišne konkurencije koja vodi visokim maržama unutar privrede, rastu nezaposlenosti (višoj prirodnoj stopi nezaposlenosti) i nižoj proizvodnji. Ponoviću: da bi fiskalna konoslidacija dala rezultate mora da raste privredna aktivnost, tj. BDP (više od realne kamatne stope). Samo privreda sa pozitivnim rezultatima daje prihode državi. Kod zemlje sa niskim BDP-om i kod uvozno zavisne ekonomije, fiskalne mere ne daju zadovoljavajuće rezultate. Zapravo, u uslovima recesije teško je realizovati kontrolu budžetskog deficita. Zato Španija i Italija ne uspevaju lako da odgovore na fiskalne zahteve EU u ovoj godini. Kao rezultat takvih mera imamo samo negativne posledice – restrikcije koje najviše pogađaju socijalna davanja, zdravstvo i obrazovanje. Nobelovac DŽozef Štiglic u svojim brojnim radovima naglašava pogubne posledice naglog smanjivanja javne potrošnje u uslovima recesije – smanuje se proizvodnja i pada autput, što neminovno vodi produbljivanju javnog duga i rastu troškova zaduživanja, a potom i smanjenju (priliva) investicija i padu BDP-a. Zato je nužno istovremeno stimulisati privredu (usled nedostatka privatne potrošnje i privatnih investicija) i uvoditi fiskalnu konsolidaciju. Tek sa oporavkom privrede uputno je postepeno smanjivati javne podsticaje i stimulisati privatni sektor, uz novu regulativu i podsticaje bankarskom sektoru za ulaganja u realan sektor privrede. Potrebno je priznati greške koje su načinjene u saniranju aktuelne krize, i okrenuti se rešenjima koja mogu dovesti do oporavka ekonomije. Ostaje otvoreno pitanje za koji put ćemo se opredeliti. Geneza svetske finansijske i ekonomske krize 9. avgust 2007. francuska banka BNP Paribas objavila potpuni gubitak likvidnosti. 13. septembar 2007. BBC objavio da je Bank of England dala hitnu finansijsku pomoć neimenovanoj banci. 14. septembar 2007. štediše britanske banke Northern Rock povukle milijardu funti u samo jednom danu. 20. septembar 2007. Centralna banka Britanije ubrizgala je 10 milijardi funti na finansijsko tržište. 13. decembar 2007. milijarde dolara ubrizgane su u tržišta u zajedničkoj akciji britanskih, američkih, kanadskih i švajcarskih centralnih banaka, kao i Evropske centralne banke (i potpisan evropski Lisabonski ugovor). 22. februara 2008. nacionalizovana britanska banka Northern Bank 17. marta 2008. JPMorgan kupuje Bear Stearns za samo 240 miliona dolara. 1. aprila 2008. propast nemačke banke Landesbank Sachsen. Septembar 2008. Island zapada u krizu (tržišna kapitalizacija islandske berze pala za više od 90%, islandska kruna gubi 85% svoje vrednosti) 15. septembar 2008. američka investiciona banka Lehman Brothers objavljuje stečaj (kvartalni gubitak od 3,9 milijardi dolara). 13. oktobar 2008. britanska vlada je objavila da je dokapitalizovala HBOS i Lloyds i Royal Bank of Scotland ('bailout'). 14. oktobar 2008. američka vlada predstavila sličan plan za svoje banke (dokapitalizacija, vladine garancije, podrška centralne banke). 11. decembar 2008. Bank of America otpušta 35.000 radnika. 5. mart 2009. Bank of England najavljuje da će početi politiku kvantitativnog ublaživanja kupovinom obveznica. 9. mart 2009. FTSE 100je pao na šestogodišnji najniži nivo (od 3.460). 11. april 2010. dolazi vest da je prezadužena Grčka (sledi serija finansijske pomoći). Proleće 2010. kriza državnog duga – Grčka, Portugalija, Irska, Španija, Italija. Autor je docent na Fakultetu za međunarodnu ekonomiju Megatrend univerziteta |

Ostali članci u rubrici

- Ekonomsko usporavanje Rusije - cena rata ili restriktivnije monetarno-fiskalne politike?

- Zašto sa privredom u većini zemalja nešto ozbiljno nije u redu – prikaz knjige Miroslava N. Jovanovića i Danijele Z. Despotović

- Spoljni uticaj u Srbiji - kako je domaća ekonomija podeljena strancima?

- Ciljevi sankcija SAD NIS-u - udar na uspešnu pančevačku rafineriju, otkup i prodaja firme drugom kupcu i prekid čvrste energetske veze Rusije i Srbije

- Odgovor Rio Tintu - Navedite na šta ste potrošili 500 miliona dolara za koje tvrdite da ste do sada već uložili u projekat „Jadar“

- Šta dobija Srbija od projekta "Jadar"? Rizik veliki, a dobit mala i neizvesna

- Koliko nas stvarno koštaju Vučićevi projekti - aktuelna vlast skoro utrostručila dug sa 2150 na 5750 evra po glavi stanovnika

- EU otvoreno zainteresovana za srpski litijum - zašto ekološke studije naručuje Rio Tinto, a ne država Srbija

- Nazire li se kraj "litijumske groznice"

- Električni automobili - skupa i ne baš toliko „ekološka“ igračka

.jpg)